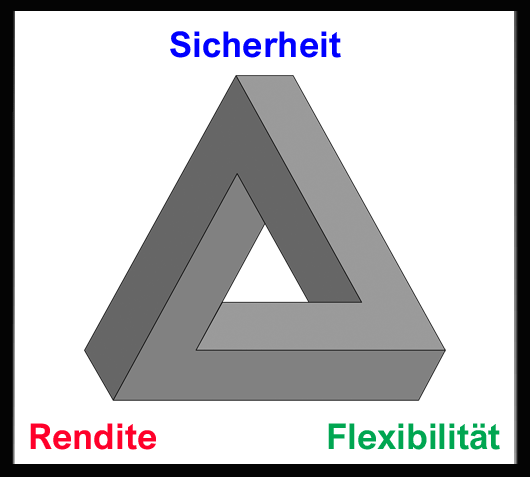

Das sogenannte magische Dreieck der Geldanlage, genau darum geht es in diesem Beitrag. Ohne Berücksichtigung dieser 3 Faktoren ist die Anlage von Geld wie Lotto spielen. Sie gewinnen oder verlieren. Wie beim Lotto, meistens verlieren Sie.

Geldanlage, die 3 wichtigsten Faktoren

Fragt man einmal nach, was den Menschen bei der Anlage von Geld am wichtigsten ist, bekommt man meist 2 Aspekte genannt. Sicherheit und Rendite. Zumindest ist das in Deutschland so. In anderen Ländern ist die Gewichtung durchaus anders, bzw. spielen andere Faktoren eine wichtigere Rolle.

Was in Deutschland meist erst auf erneute Frage genannt wird, ist die Flexibilität der Anlage. Und damit haben wir auch schon die 3 wichtigsten Faktoren präsent.

Sicherheit des Geldes

Die Sicherheit des Geldes steht also in Deutschland an erster Stelle. Das ist nicht verwunderlich, auch in vielen anderen Bereichen lässt sich diese Einstellung finden. Darum ist man auch auf Ordentlichkeit, Pünktlichkeit oder das Halten an Regeln eingestellt. Das alles gibt Sicherheit. Im Ausland wird man für diese Tugenden geschätzt. Ist diese Einstellung auch beim Geldanlegen hilfreich?

Fakt ist, die Deutschen sind die fleißigsten Sparer in Europa, erwirtschaften aber mit ihrem Ersparten am wenigsten. Das hängt damit zusammen, dass in Deutschland vor allem in Geldwerte investiert wird. Geldwerte sind zum Beispiel Sparbücher, Tagesgeld, Festgeld, Prämiensparer, Bausparer und Renten- bzw. Lebensversicherungen. Diese Gelder sind bei den Banken über den Einlagensicherungsfonds abgesichert. Das schafft Vertrauen. Die ungeschminkte Wahrheit ist aber, sobald mehrere Banken wackeln, oder eine sehr große, ist dieser Fond keinesfalls gefüllt genug, um alle Einlagen abzusichern. Trotzdem, eventuell auch mit Inkaufnahme von Negativrenditen, können diese Anlagen als am sicher bezeichnet werden, wenn man Inflation und eventuelle Bank-Pleiten außen vorlässt. 100% Sicherheit gibt es nicht, weder bei der Geldanlage, noch sonst irgendwo. Vielleicht erinnern Sie sich zum Beispiel an Erzählungen von Ihren Eltern oder Großeltern über eine Währungsreform….da wurden Sparvermögen in den oben genannten Anlageformen zu ca. 90% vernichtet.

Bedeutet das nun, man kann auf Sicherheit eigentlich verzichten?

Keinesfalls. Selbstverständlich ist der Faktor Sicherheit genauso wichtig wie Flexibilität oder Rendite. Es gibt keine für alle Anleger passende Empfehlung. Wie so oft, hängt es von der persönlichen Situation ab, worauf man sein Hauptaugenmerk legt.

Sind Sie noch jung und gesund, können Sie mögliche Rückschläge besser verkraften und haben noch Zeit alles wieder „auszubügeln“, sollte sich etwas nicht so entwickeln wie gedacht. Sind Sie bereits im fortgeschrittenen Alter, in Rente oder aus gesundheitlichen Gründen aus dem Berufsleben ausgeschieden, empfiehlt sich eine konservative und sichere Anlageausrichtung. Gegebenenfalls auch trotz negativer Zinsen. Denn, Sie haben nur noch wenige oder keine Möglichkeiten mehr einen höheren Verlust auszugleichen.

In den „mittleren Jahren“ ist es eher Ermessenssache eines jeden einzelnen. Sind Sie absehbar noch länger fit und gesund, können Sie theoretisch mehr riskieren, als wenn Sie bereits „angeschlagen“ sind. Nicht vergessen sollte man auch die eigene Einstellung. Wenn Sie nachts wegen Ihrer Geldanlagen nicht schlafen können, haben Sie die falsche Wahl getroffen.

Auch wenn es eine Reihe an Schein-Sicherheiten gibt, bedeutet das nicht, dass Sie auf diesen Punkt keinen Wert legen sollten. Um es einmal so zu formulieren: Ein kalkulierbares Risiko kann man, je nach persönlicher Situation, eingehen, wenn auch eine entsprechende Rendite dahintersteht.

Die Flexibilität, wie schnell kommen Sie an Ihr Geld

Die Flexibilität der Geldanlage wird oft unterschätzt. Sie ist mit einem anderen Begriff gepaart, der Liquidität. Was hilft Ihnen die sicherste Anlageform mit bester Rendite die über Jahre festgelegt ist, wenn Sie auf einmal jetzt Geld brauchen. Sie sind nicht flüssig (liquide) und können somit vielleicht kein dringend benötigtes Auto kaufen, das nicht permanent zur Werkstatt muss.

Wie kann man dieses Problem lösen?

Wie ohnehin, macht es Sinn, übriges Geld auf verschiedene Art und Weise anzulegen. Diese Vorgehensweise wird mit dem Begriff Diversifikation betitelt. Bezogen auf die Flexibilität bedeutet dies, dass man zum einen auf sofort verfügbare Gelder setzt (in der Regel empfehlen sich 3 Nettomonatsgehälter). Zum anderen empfehlen sich mittlere Laufzeiten (zum Beispiel 3-5 Jahre) und zudem längerfristige Anlagen bis zu 10 Jahren. Für noch längere Zeit Geld „festzusetzten“ ergibt nur wenig Sinn. Ausnahmen können Sachwerte wie Immobilien darstellen.

Welche Auswirkungen sehr lange Laufzeiten haben können kann man an Kapitallebensversicherungen (übliche Laufzeiten von 10-45 Jahren) ablesen. Diese Anlageform galt lange als gut und sicher. Mittlerweile werden sie aus gutem Grund kaum noch angeboten und die Lebensversicherungsgesellschaften wären gerne alte Verträge los. Durch „spezielle Vereinbarungen“ können sogar nachträglich vertragliche Zinsen gesenkt werden oder es werden nur Teilauszahlungen erzeugt. Niemand konnte vor 25 Jahren die nun eingetretene Entwicklung, und das daraus entstandene Dilemma, vorausahnen.

Fazit: Splitten Sie Ihre Geldanlagen in unterschiedliche Laufzeiten und vermeiden Sie feste Bindungszeiten über 10 Jahre. So haben Sie im Regelfall immer Geld zur Verfügung, wenn Sie es auch brauchen.

Die Rendite bei der Anlage Ihres Geldes

Natürlich spielt bei der Geldanlage auch eine tragende Rolle, was sie erwirtschaftet. Je nach persönlichem Ziel wird man die Rendite, zusammen mit der Sicherheit und Flexibilität, entsprechend gewichten. Das nun schon länger währende Problem, die üblicherweise angebotenen Zinsen sind auf einem niedrigen Niveau. Teilweise muss man auch mit Negativzinsen rechnen. So liegen zum Zeitpunkt der Erstellung dieses Beitrags die Zinsen für deutsche Staatsanleihen bei ca. -0,3%. Dafür gelten diese Anleihen als relativ sicher.

Was sie dabei auch immer im Auge behalten sollten, ist die Inflationsrate. Offiziell beträgt sie momentan knapp 2%. Real dürfte der Wert höher liegen. Dazu gibt es aber hier auf dem Blog einen anderen Beitrag zum Thema Inflation.

Rechnen sie sich die Situation nun ein bisschen schön, sieht die Angelegenheit so aus. Staatsanleihen bei -0,3%, die Inflationsrate bei ca. 1,7%. Ergibt eine im Voraus bekannte Negativrendite von ca. 2%. Um einmal wieder Zahlen sprechen zu lassen: bei 10.000 € festem Anlagevolumen machen Sie 200 € Verlust pro Jahr. (Anmerkung: Das ist so nicht ganz korrekt, denn im folgenden Jahr wäre der Verlust, entsprechend der reduzierten Anlagesumme, auch etwas niedriger)

Vorschlag: Suchen Sie sich im Internet einen kostenlosen Zinzeszins-Rechner und spielen Sie einmal ein bisschen mit den Zahlen der Anlagesumme und Laufzeit bei einem Zins von -2%. Sie werden überascht sein…

Wie stehen die 3 Faktoren der Geldanlage zueinander?

Nun haben Sie die 3 elementaren Punkte der Geldanlage kennengelernt. Diese 3 Faktoren ergeben immer zusammen 100%. So könnten Sie zum Beispiel nach einer Geldanlage suchen, die alle 3 Faktoren gleich berücksichtigt. Also zu 33,33% Sicherheit, zu 33,33% Flexibilität und zu 33,33% renditeorientiert. Ist Ihnen die Sicherheit mehr wert, so gewichten Sie beispielsweise 60% Sicherheit, 20% Flexibilität und 20% renditeorientiert.

Die Entscheidung wie sie die 3 grundlegenden Elemente berücksichtigen wollen, kann Ihnen keiner abnehmen. In einem Beratungsgespräch zu einer Anlage, sollten Sie aber immer Ihr Ansinnen klar vortragen. Dies wird auch in einem Beratungsprotokoll festgehalten, das Sie unterschreiben und auch ausgehändigt bekommen.

Noch ein kleiner aber wichtiger Tipp zum Schluss: Entscheiden Sie sich niemals für eine Anlageform, die Sie nicht verstehen. Informieren Sie sich ausgiebig über das Anlageprodukt und lassen Sie sich vorher alles genau und verständlich erklären.